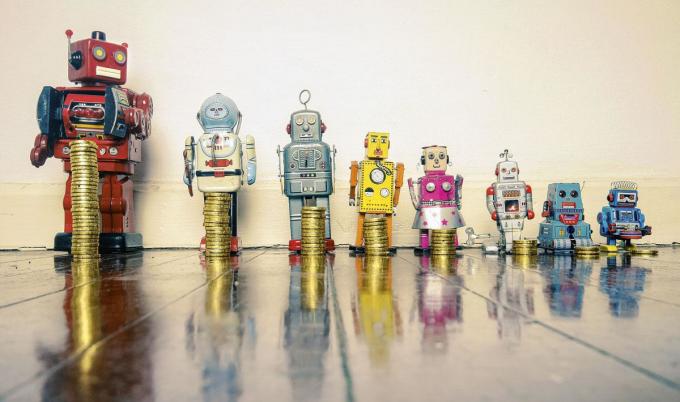

Des robots pour gérer votre patrimoine

Obtenant des résultats impressionnants, même dans les segments les plus complexes du monde financier, les robots-conseillers vous permettent d’investir facilement et à moindres frais.

Année après année, les robots ne cessent d’envahir notre quotidien. À l’heure où vous lisez ces lignes, il est même tout à fait possible que des robots s’occupent de votre épargne. Si ces robots financiers n’ont pas allure humaine et ne sont qu’assemblage d’algorithmes, ils peuvent être diablement efficaces.

Des algorithmes de pointe

Historiquement, les hedge funds (gestion alternative) ont été les premiers à utiliser les robots. Leur atout? Leur rapidité pour repérer des opportunités sur les marchés sur la base de modèles prédéfinis. Tous les jours, des robots s’échangent chaque minute des titres avec comme objectif de générer un petit gain à chaque transaction.

Les algorithmes, perfectionnés par l’intelligence artificielle, ont depuis envahi bien d’autres segments de la finance. La firme d’investissement américaine Stripes les a même fait entrer dans le monde fermé du private equity ou capital-investissement (entreprises non cotées).

De plus, les robots font face à de nombreux autres obstacles. Les données publiques sont bien plus restreintes, il n’existe pas de rapports d’analystes ni de marché public offrant un cours de référence. En outre, les investissements dans le private equity sont réalisés à long terme. L’objectif est donc de ne pas se tromper sur une période de 5 ans ou plus, pas de générer davantage de gains que de pertes sur une journée.

Un taux d’échec réduit

Stripes, qui tient à rester discret et n’a pas souhaité commenter les informations recueillies par l’agence Bloomberg, y est pourtant parvenu. Concrètement, le robot Sonar recherche toutes les informations qu’il peut sur quelque 13 millions d’entreprises non cotées suivies. Quand il découvre une société prometteuse, ce qui n’arrive que dans 0,006% des cas, il transmet le dossier à l’équipe humaine qui entame un long processus de suivi et de prise de contact avec l’entreprise en vue d’y investir si tous les feux sont au vert.

C’est ainsi que Sonar a découvert quelques pépites comme la société de logiciel de gestion de projets Monday.com qui ont permis à Stripes de multiplier sa mise de départ par respectivement 18 et 22.

Le plus impressionnant est toutefois le taux d’échec extrêmement réduit. Il est de 1,6% pour le troisième fonds lancé par Stripes en 2015. Et de 1% pour le quatrième fonds. Comparativement, le taux d’échec est généralement de 5% ou plus dans son secteur d’activités. Depuis sa création en 2008, Stripes affiche ainsi un rendement net de frais de 46% par an en moyenne pour l’ensemble de ses investissements. Ce genre de firme est toutefois inaccessible, tant pour des raisons commerciales que réglementaires, aux petits investisseurs.

Un gestionnaire robotisé

Vous pouvez quand même profiter de l’amélioration continue des robots pour votre portefeuille. Plusieurs acteurs en Belgique offrent des services de gestion automatisée comme MeDirect, Bolero (KBC) ou KeytradeBank. Le seul repris dans l’étude annuelle de Better Finance est Easyvest, fondé en 2016 par Corentin Scavée et Matthieu Remy. Aujourd’hui CEO, ce dernier explique que « la robotisation présente des avantages pour les clients et pour l’entreprise. Premièrement, la robotisation permet de faire réaliser par un programme automatique des tâches administratives chronophages. Ces tâches finissent par avoir un coût marginal nul, ce qui permet à Easyvest de réaliser des économies de coûts et de transférer une partie de ces économies aux clients, en pratiquant des frais moindres. Ensuite, la robotisation permet d’éviter les erreurs humaines. » À noter que ces avantages permettent aussi de réduire le seuil d’accès à un service de gestion, fixé à un minimum de 5.000 ? dans le cas d’Easyvest.

Des conseils humains

Les robots d’Easyvest appliquent un modèle de gestion basé sur les recherches du Nobel d’économie Harry Markowitz (voir encadré). « Mais, pour des opérations sensibles, comme le passage d’un ordre de vente ou d’achat sur les marchés financiers, nous avons une règle de double vérification: l’algorithme fait une recommandation ensuite vérifiée par un humain », précise ainsi Matthieu Remy.

Ce dernier insiste aussi sur les possibilités de personnalisation patrimoniale. D’une part, le client peut choisir son allocation structurelle privilégiée entre placements plus risqués (actions) et moins risquées (obligations). D’autre part, Easyvest offre une gamme étendue de formules d’investissements comme un simple compte-titres (possiblement avec propriété démembrée...), une assurance-vie, un engagement individuel de pension (EIP) ou un contrat de pension libre complémentaire pour indépendant (PLCI).

En termes de coûts, Easyvest applique des frais de gestion TVA comprise allant de 0,5% (montant supérieur à 250.000 ?) à 1% (entre 5.000 et 24.999 ?) et les frais des fonds indiciels sous-jacents sont de l’ordre de 0,30% par an. La société belge est ainsi globalement dans la moyenne européenne des robot-conseillers qui sont « dans tous les cas bien moins chers que les services équivalents fournis par les banques ou les conseillers financiers traditionnels », selon Better Finance, la fédération européenne des investisseurs et usagers des services financiers.

Qui est Harry Markowitz?

Prix Nobel d’économie en 1990, Harry Markowitz est aujourd’hui surtout connu pour sa théorie moderne du portefeuille qui a inspiré le modèle de nombre de robots-conseillers. Cette théorie définit le processus de sélection de titres pour créer le portefeuille avec la rentabilité maximum pour un niveau de risque minimum. Les points phares pour y parvenir sont la « divarication » et la « décorrélation » entre les investissements. En simplifiant: deux actions d’un même secteur sont considérées comme plus risquées que deux actions de secteurs différents, car leur corrélation est plus importante.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici