À la pension aussi, investir peut faire la différence

À l’approche de la retraite ou à la pension, nos besoins financiers évoluent. Un bon plan est indispensable pour assurer votre train de vie et évaluer le capital disponible pour vous faire plaisir ou aider vos proches.

La pension marque un grand chamboulement dans la vie financière ?

Patrick Wangneur: « Certainement. Suivant notre Observatoire de l’épargne, 39% des personnes de 55 à 64 ans mettent de 100 à 200 euros de côté chaque mois. À partir de 65 ans, cela n’est plus du tout le cas. Il y a par contre quelque chose qui ne change pas, c’est l’absence de perspective pour l’épargne. L’écrasante majorité des plus de 55 ans ne s’étant pas fixé de durée d’épargne ».

Cela semble assez logique, car on a plutôt tendance à utiliser son épargne à la pension ?

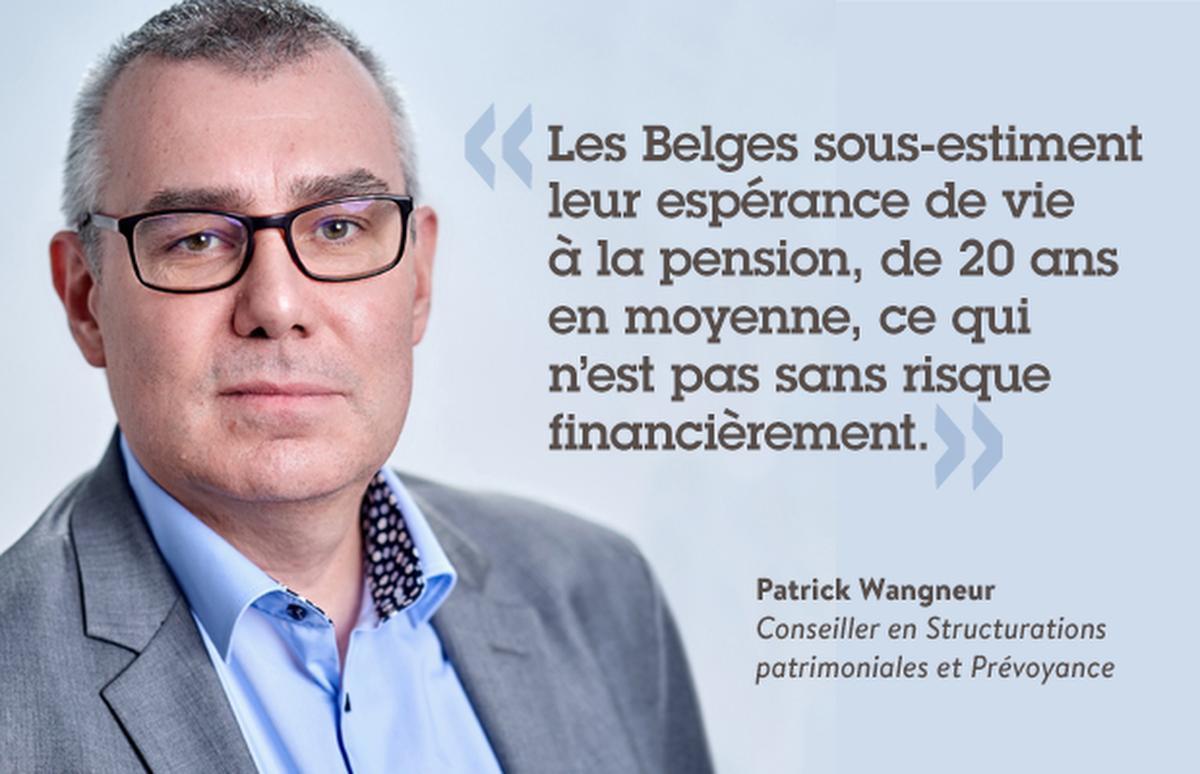

Patrick Wangneur : « On peut le comprendre. De nombreux pensionnés, tout particulièrement les indépendants et les salariés, ont besoin de leur épargne pour maintenir leur train de vie. Mais beaucoup sous-estiment leur espérance de vie qui approche les 85 ans en moyenne, soit une retraite longue de 20 années, voire plus. Cette donnée essentielle influe sur vos besoins financiers et vos possibilités d’investissement ».

Les plus de 55 ans ne doivent donc pas hésiter à prendre des risques ?

Patrick Wangneur : « La réponse doit être nuancée en fonction des besoins de chacun et du complément de revenu nécessaire à la pension. Si le rendement de l’épargne n’est pas suffisant et que vous devez consommer le capital, il faudra être plus prudent dans la gestion de vos placements pour ne pas risquer d’épuiser votre capital trop rapidement. Évidemment, le profil de risque demeure déterminant dans le choix des placements ».

Comment s’assurer un revenu complémentaire de son épargne à la retraite dans un contexte de taux extrêmement bas ?

Patrick Wangneur : « La première décision à prendre, puisque la loi le permet, est d’opter soit pour le versement du capital de son assurance-groupe soit pour la conversion de ce capital en rente viagère. Sachant qu’en cas de décès prématuré, votre conjoint peut également bénéficier (partiellement) de cette rente. Ensuite, du côté des placements, certains produits tels que les comptes à terme ou les assurances de la branche 21 ne sont plus envisageables pour obtenir un revenu récurrent. Il existe alors les fonds d’investissement à distribution, mais il convient toutefois d’être attentif à la fiscalité et le choix est aussi plus limité. Dès lors, il peut être préférable d’opter pour un fonds de capitalisation et de vendre régulièrement des parts de celui-ci. Enfin, un investissement immobilier peut aussi offrir un revenu récurrent intéressant grâce aux loyers ».

Un investissement immobilier à plus de 55 ans, est-ce encore envisageable ?

Patrick Wangneur : « Certainement, surtout si vous disposez d’un capital important à investir grâce à vos pensions complémentaires. Les taux bas actuels peuvent même vous permettre de combiner immobilier et investissements. Imaginons que vous disposez de 300 000 euros pour acquérir un immeuble de rapport. Vous pouvez par exemple décider d’emprunter la moitié à 10 ans. Vous pourrez ainsi placer 150 000 euros qui pourraient vous rapporter sur le long terme potentiellement plus que le coût de l’emprunt. En cas d’imprévu, des placements financiers sont aussi plus liquides qu’un immeuble. Vous pouvez par exemple revendre les parts d’un fonds en quelques jours ».

Concrètement, comment définir un plan d’investissement adapté ?

Patrick Wangneur : « Pour nos clients en banque privée, nous avons recours à un outil de planification financière. L’objectif est tout d’abord d’estimer leurs revenus et dépenses futurs quand ils seront pensionnés. Cela permet de faire le point et de ne pas oublier notamment certains avantages (extra)légaux dont vous ne bénéficierez plus à la retraite, comme une voiture de société par exemple. Cette analyse globale permet de déterminer quelle partie du capital sera nécessaire pour financer la pension. Le solde peut être utilisé pour se faire plaisir, comme une seconde résidence, et/ou aider les enfants et petits-enfants. On envisage également tous les cas de figure comme une longévité exceptionnelle ou un décès prématuré ».

Prochaine article le 19/11/2020 – Fonds durables

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici