2022: Laat je spaargeld renderen!

Hoe zullen de financiële markten en bijgevolg je beleggingen in 2022 evolueren? Welke zijn de valkuilen en waar liggen de kansen? Vier financiële specialisten gidsen jou naar de goede keuzes voor je spaargeld.

De voorbije twee jaren hadden heel wat verrassingen in petto voor spaarders en beleggers. Door de pandemie die de economie klappen gaf en door de stijgende inflatie raakte de markt verhit. Begin december maakten we de balans op met vier specialisten met een uiteenlopend profiel: Etienne de Callataÿ, co-oprichter en econoom van Orcadia Asset Management, een vermogensbeheerder met oog voor duurzaamheid; Vincent Juvyns, verantwoordelijke beleggingsstrategie bij JP Morgan Asset Management, een filiaal van de grote Amerikaanse bank met dezelfde naam; Nadège Dufossé, verantwoordelijke activatoewijzing bij Candriam, een paneuropese vermogensbeheerder die samenwerkt met Belfius, en Jérôme van der Bruggen, beleggingsverantwoordelijke bij private bank Degroof Petercam.

Inflatie zal vertragen

Globaal genomen stellen deze experts ons gerust over de evolutie van de inflatie die in oktober 4% bereikte in de eurozone en 6% in de Verenigde Staten. Nadège Dufossé verwacht dat de prijsstijgingen zullen vertragen terwijl “de knelpunten die het aanbod beperken geleidelijk aan zullen verdwijnen”. Jérôme van der Bruggen stelt nu al een stabilisering van de prijzen vast voor sommige grondstoffen, elektronica (halfgeleiders) en vervoer over zee.

Vincent Juvyns vindt echter dat “de inflatie wat meer ondersteund zou moeten worden dan voor de pandemie, maar dat de krachten die aanleiding kunnen geven tot deflatie nog altijd aanwezig zijn. Omdat er geen volledige tewerkstelling is, wordt de evolutie van de lonen afgeremd. De technologische evolutie maar ook de automatisering en digitalisering dragen bij tot het beperken van de kosten en het afremmen van de prijzen. En ook de concentratie van de rijkdom doet de deflatie toenemen omdat rijkere gezinnen de neiging hebben om hun geld beter te beheren.”

Etienne de Callataÿ haalt aan dat de huidige inflatie geen gevaar vormt. “De inflatie blijft draaglijk voor de gezinnen en de bedrijven. En ze is goed voor wie schulden heeft, want ze verlicht het gewicht van die schulden. Iets wat uiteraard in het bijzonder de Staat en haar schuldeisers, de banken en de verzekeringsmaatschappijen goed uitkomt.

Goede economische vooruitzichten

Over het algemeen zijn de economische vooruitzichten voor 2022 eerder gunstig. “Consumenten moeten consumeren en bedrijven moeten ondernemen”, vervolgt de hoofdeconoom bij Orcadia AM. “Gezinnen kunnen het extra spaargeld, dat ze noodgedwongen opzij hebben gezet tijdens de pandemie, gebruiken”. Bloomberg raamde dat spaargeld op ongeveer 2.700 miljard dollar voor Europa en de Verenigde Staten samen. “De bedrijven zijn er zich van bewust dat ze al tien jaar te weinig hebben geïnvesteerd en kunnen de lage rente aanwenden om zowel hun digitale als hun ecologische transitie te versnellen.”

Jérôme van der Bruggen toont zich ook eerder optimistisch over de economische vooruitzichten. “Voor de onmiddellijke toekomst gaan we ervan uit dat het groeipercentage in 2022 stevig aanhoudt, omdat gezinnen zullen consumeren en bedrijven zullen investeren. Op langere termijn zal de wereldeconomie heen en weer worden geslingerd tussen de Chinese groei, die onvermijdelijk zal vertragen, en het groeipotentieel door investeringen in infrastructuur en transitie, vooral in de Verenigde Staten en Europa. Die plannen vormen een positief tegengewicht voor de groeivertraging in China en bieden de wereldeconomie een kans op heropleving.” Maar die plannen zijn ook de inzet van politieke discussies, zeker in de VS, waar Joe Biden in november 2022 zijn meerderheid kan verliezen bij de tussentijdse verkiezingen. Voor Vincent Juvyns is dit net een stimulans voor de Amerikaanse administratie om het tempo op te voeren, zoals de stemming van midden november 2021 aantoont, toen het Infrastructuurplan van 1.200 miljard dollar in het Congres werd goedgekeurd.

Lage rente als valkuil

In deze context is voorzichtigheid een valkuil. “2021 en 2022 zijn geen jaren om cash aan te houden (n.v.d.r.: door bijvoorbeeld je geld op een spaarrekening te laten staan), onderstreept Vincent Juvyns. “De rente is laag en de inflatie knabbelt aan de koopkracht.” Om dezelfde reden raden de experts die we raadpleegden Westerse staatsobligaties unaniem af. Op het moment dat we dit schrijven bedraagt de opbrengst van de Belgische OLO op 10 jaar (lineaire obligaties – langlopende obligaties uitgegeven door de Belgische Staat), die als referentie dienen als ons land staatsbons uitgeeft op lange termijn, minder dan 0,1%.

En het ziet er niet naar uit dat hier op korte termijn verandering in komt, aldus Nadège Dufossé. “Zelfs als de rentevoet een beetje stijgt, blijft hij op een heel laag niveau. De Europese Centrale Bank (ECB) zal dus heel voorzichtig blijven in het wijzigen van haar monetair beleid en dat betekent weinig uitzicht op een rentestijging.” Zeker voor producten zoals een spaarrekening, waarvan de rente afhangt van de richttarieven van de ECB. Begin november 2021 liet ECB-voorzitter Christine Lagarde dan ook weten dat het erg onwaarschijnlijk is dat de ECB haar richttarieven verhoogt.

Het advies: aandelen kopen

De vier experts zijn het erover eens dat beleggen in aandelen de beste piste is. Dit zijn volgens hen de troeven:

- “Inflatie is over het algemeen gunstig voor aandelen, omdat de kosten, de verkoopprijs en dus de winst, globaal genomen de prijsevolutie volgen”, stelt Etienne de Callataÿ.

- “Het rendement van dividenden, momenteel rond de 2,5% in Europa, ligt vandaag hoger dan het rendement van obligaties of spaarproducten”, aldus Vincent Juvyns.

- “Het blijft een goede periode om te beleggen in aandelen, met een verwachte groei van het BBP rond 4% in Europa en de Verenigde Staten en goede monetaire voorwaarden”, meent Nadège Dufossé.

- Ook voor Jérôme van der Bruggen “blijft de beurs voor de particuliere belegger de belangrijkste bron van opportuniteiten. De beste manier om de volatiliteit die eigen is aan deze manier van investeren te beperken, is goed diversifiëren.”

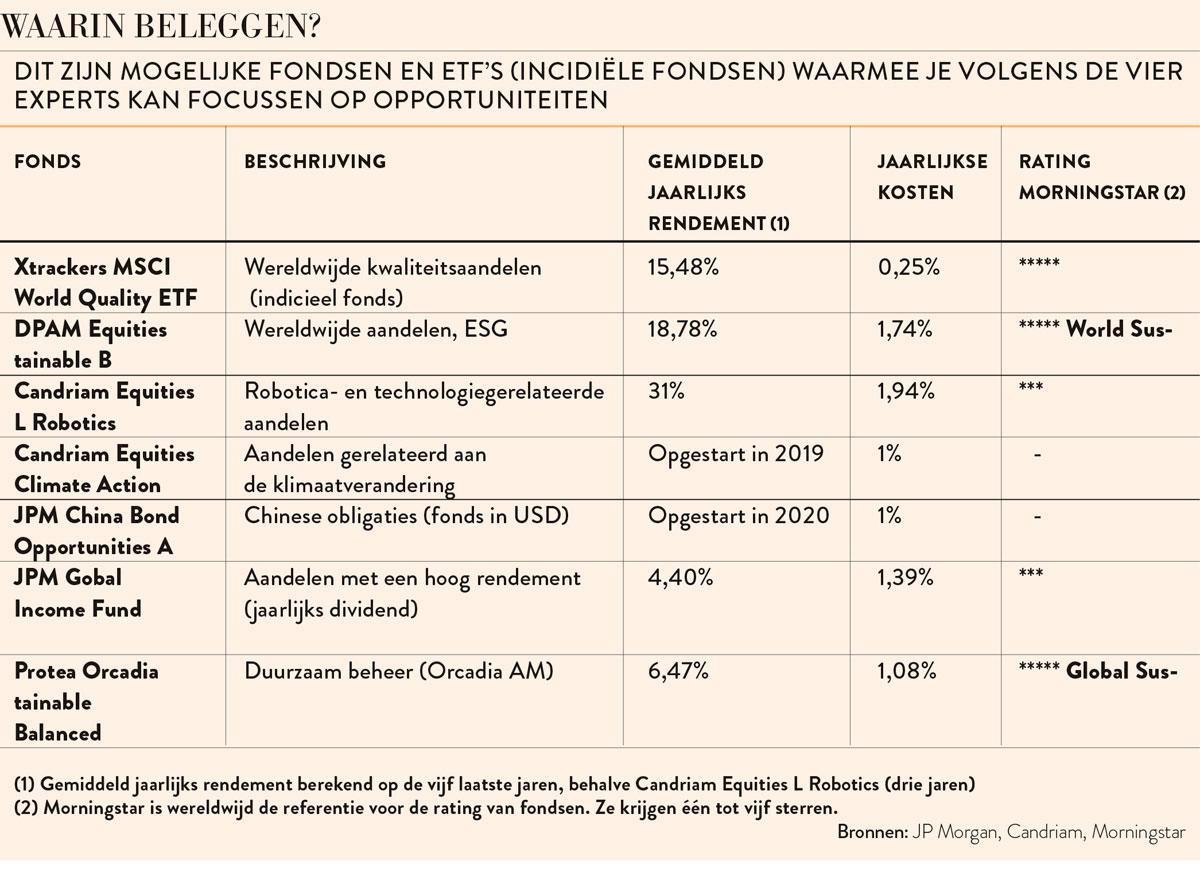

Je moet ook per regio en per sector spreiden. Maar door de koersstijgingen sinds maart 2020 zijn er wel geen uitschieters meer. Nadège Dufossé pikt er een paar langetermijnkeuzes uit waar Candriam op inzet: technologie en robotica, innovatie, de strijd tegen de klimaatverandering, oncologie en biotechnologie.

Maar ook al brengt een belegging in aandelen meer op, toch is het belangrijk dat je trouw blijft aan je beleggersprofiel, waarschuwt Etienne de Callataÿ. “Al is dit vooral belangrijk voor wie zich al maximaal heeft blootgesteld aan risico’s. Het merendeel van de beleggers investeert historisch gezien te voorzichtig in verhouding tot hun reëele beleggersprofiel.”

Verantwoordelijke bedrijven

De vier deskundigen zijn het ook eens over het belang van ESG’s (Environmental, Social & Governance), de sociale en omgevingscriteria bij beleggingen. “Ondernemingen die maatschappelijke verantwoordelijkheid niet hoog in het vaandel dragen, worden door de markten meer en meer gesanctioneerd”, legt Jérôme van der Bruggen uit. “Een goede manier om dit te vermijden, is om bovenop de traditionele financiële analyse, ook nog een andere analyse uit te voeren. Via een financiële analyse bepaal je de juiste prijs van een belegging. Maar met die bijkomende niet-financiële analyse breng je de risico’s in kaart van het niet naleven van maatschappelijke normen in de brede zin van het woord.”

Étienne de Callataÿ voegt daar nog aan toe: “Door op een verantwoorde manier te beleggen, kan je bedrijven bevoordelen die rekening houden met wat er leeft in de maatschappij, bedrijven die zichzelf in vraag stellen en daardoor performant zijn op lange termijn.”

Blijvend rendement: twee mogelijkheden

Ben je op zoek naar een blijvend rendement voor je vermogen, dan stellen onze experts twee grote opties voor.

Nadège Dufossé wijst erop dat “obligaties van opkomende landen vandaag het mooiste rendement opleveren”. Binnen deze categorie pikt Vincent Juvyns er de Chinese obligaties in yuan uit “die een rendement rond de 3% opleveren en een mogelijke herwaardering van de munt, die nauwelijks in vraag wordt gesteld door de recente gebeurtenissen in China. De strategie van gemeenschappelijke welvaart van Xi Jinping, die zich in het bijzonder richt tegen vastgoedspeculaties, zou zelfs voor een blijvende groei moeten zorgen en vastgoedkapitaal heroriënteren naar consumptie en productieve investeringen.”

Ben je op zoek naar een belegging die jou een rente oplevert, dan raadt de verantwoordelijke beleggingsstrategie bij JP Morgan AM ook aandelen met een hoog rendement aan. Volgens de wereldwijde aandelenindex MSCI World High Dividend Yield, bieden dit soort aandelen momenteel een dividendopbrengst rond 3,5%. Je vindt er aandelen van farmaceutische bedrijven, de voedselindustrie (Nestlé bijvoorbeeld), financiële bedrijven, of telecom. Vincent Juvyns raadt aan om te investeren in een fonds, zodat je breed kan diversifiëren.

Alternatieve beleggingen

Jérôme van der Bruggen vindt dat je ook met sommige alternatieve beleggingen je portefeuille verder kan diversifiëren en stabiliseren. “Ik denk bijvoorbeeld aan obligaties met een hoog rendement, niet-beursgenoteerde beleggingen (private schuld en private equity), infrastructuur of goud.

Obligaties met een hoog rendement of high yield zijn effecten van kredieten aan ondernemingen met een hoog risico (en dus faillissement). Het hoge rendement van gemiddeld ongeveer 3% en de vaak beperkte duur compenseren dat risico.

Niet-beursgenoteerde beleggingen (private schuld en private equity) hebben momenteel de wind in de zeilen, maar de reglementering beperkt de toegang tot dit soort investeringen omdat er zo’n hoog risico mee gemoeid is. Is je vermogen niet zo groot, dan kan je terecht bij holdingmaatschappijen die niet-beursgenoteerd beleggen, zoals Sofina of GIMV op Euronext Brussel en Eurazeo en Wendel op Euronext Parijs. Ook participatieve financieringsplatformen (Beebonds, Look&Fin, Spreds, 1001Pact Impact) bieden niet-beursgenoteerde beleggingen onder de vorm van eigen fondsen (aandelen) of private schuld/krediet.

6 alleszeggende citaten

“Met een constante inflatie kunnen overheden, buiten ieders medeweten, een belangrijk deel van de rijkdom van hun burgers aanslaan.” Econoom John Maynard Keynes (1883-1946).

“Ik investeer in bedrijven die zo fantastisch zijn dat ze geleid kunnen worden door een idioot. Want vroeg of laat zal dat gebeuren.” Warren Buffet, zakenman en belegger, zevende rijkste man ter wereld.

“Op de beurs heb je twee keuzes: langzaam rijk worden of snel arm worden.” Benjamin Graham, econoom, ondernemer en belegger, mentor van Warren Buffet.

“Zou het niet zijn omdat de toekomst vol onzekerheden zit, dat de belegger het zich niet kan veroorloven om al zijn fondsen in dezelfde mand te leggen?” Benjamin Graham.

“Onze voorspellingen zijn gebaseerd op wat we kunnen voorzien, maar zoals we ondervonden hebben met covid, kan je nooit het risico uitsluiten van een pandemie, een gigantische cyberaanval of een terroristische aanslag.” Etienne de Callataÿ, econoom en co-oprichter Orcadia Asset Management.

“Een duurzame investering is de beste garantie voor een solide portefeuille van de klanten.” Larry Fink, Amerikaans miljardair en CEO van investeringsmaatschappij BlackRock

Fout opgemerkt of meer nieuws? Meld het hier