Uitvaart- of overlijdensverzekering?

Wanneer je een uitvaartverzekering hebt genomen, ontvangen je naasten een som geld waarmee ze de begrafenis of crematie kunnen betalen. Dit is niet hetzelfde als een overlijdensverzekering!

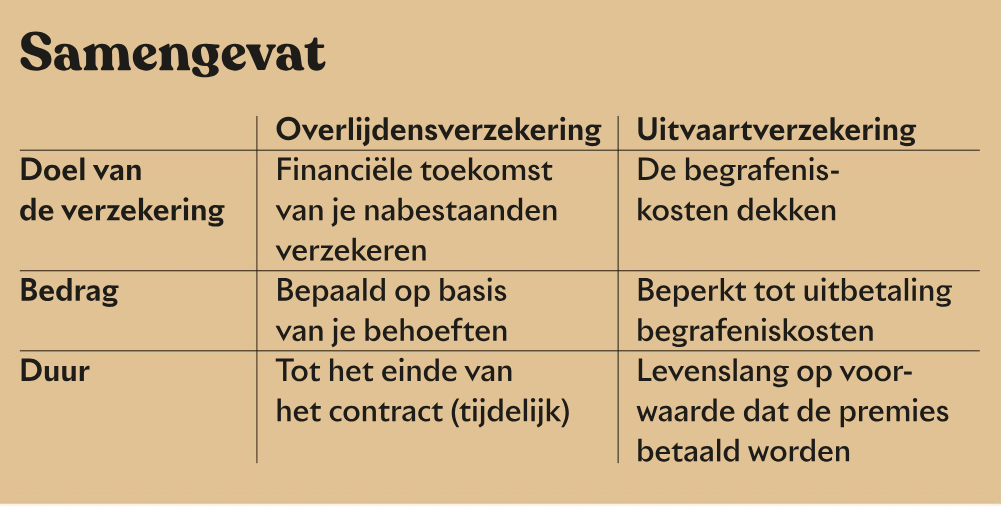

Volgens de Financiële Gemoedsrust Barometer worden de overlijdens- en de uitvaartverzekering vaak met elkaar verward: bijna de helft van de mensen kent het verschil niet. De ene verzekert de kosten van een begrafenis, terwijl de andere je nabestaanden beschermt tegen de financiële gevolgen van je overlijden.

De uitvaart- of begrafenisverzekering

Dit type verzekering keert vastgelegde bedragen uit om de uitvaartkosten van de verzekerde volledig of gedeeltelijk te dekken. Een uitvaart kost gemiddeld tussen de 7.000 en 7.500 euro, inclusief het transport en de verzorging van de overledene, de kist, de begrafenis, de crematie met verstrooiing of urne, de religieuze dienst, het rouwcentrum, enz. Het is dus een financiële last die je wegneemt voor je nabestaanden.

EEN BEGUNSTIGDE KIEZEN. Een bijzonder kenmerk van de uitvaartverzekering is dat de verzekeringnemer vrij is in de keuze van de begunstigde: een nabestaande, maar ook de begrafenisonderneming die de uitvaart verzorgt. Deze flexibiliteit zorgt ervoor dat het kapitaal wordt gebruikt volgens de wensen van de verzekerde. En als de uitvaart minder kost dan het geld dat beschikbaar is? Dan wordt dit bedrag uitgekeerd aan de aangewezen begunstigden.

PREMIES. Er zijn twee soorten premies: eenmalige of periodieke. Bij sommige verzekeraars is een eenmalige premie verplicht vanaf een bepaalde leeftijd, bijvoorbeeld vanaf 66 jaar en niet boven de leeftijd van 80. We maakten een simulatie van een uitvaartverzekering van 7.500 euro voor een persoon van 50 jaar. De premie zou dan 34 euro per maand bedragen gedurende 20 jaar, 399 euro per jaar of een eenmalige premie van 5.739 euro.

En wat als je stopt met betalen? Dan blijft de verzekering wel actief, maar het uiteindelijke kapitaal zal evenredig zijn met de betaalde premies.

WACHTTIJD. De uitvaartverzekering is een soort levensverzekering. Dit betekent dat als de verzekerde sterft vooraleer alle premies zijn betaald, de nabestaanden toch het volledige verzekerde bedrag ontvangen. Maar let op: voor een volledige uitbetaling kan een wachttijd van twee jaar gelden. En stel dat een persoon overlijdt aan een ziekte amper 9 maanden na het afsluiten van de verzekering: dan zal maar 25% van het verzekerde bedrag uitgekeerd worden. Bij accidenteel overlijden geldt er geen wachttijd.

MEDISCHE ACCEPTATIE? De meeste uitvaartverzekeraars vragen je om een gezondheidsverklaring in te vullen met vragen over je lengte, gewicht, ziekten en tabaksgebruik. Bij andere verzekeringsmaatschappijen is dat niet nodig, maar zij werken wel met een wachttijd (zie hierboven).

DE KOSTEN? Elke nieuwe premie die je betaalt, is onderworpen aan een belasting van 2%, zoals bij elke levensverzekering. De premies leveren ook geen fiscaal voordeel op. En wil je het geld dat je al investeerde terugkrijgen, dan betaal je afkoopkosten van ongeveer 5%.

HOU REKENING MET DE INFLATIE. Sluit je op 60-jarige leeftijd een uitvaartverzekering af voor 5.000 euro, en je hoopt nog 30 jaar te leven, dan zullen de werkelijke begrafeniskosten met een inflatie van 3% per jaar waarschijnlijk om en bij de 12.000 euro bedragen. Dan ben je dus onderverzekerd. Daarom bestaan er ook uitvaartverzekeringen met indexatie. Maar de indexeringsclausule in een contract dat wij analyseerden compenseert de financiële erosie van de uitvaartverzekering maar gedeeltelijk. De kapitaalverhoging stijgt daarin maar met 2% per jaar.

Leeft de verzekerde nog aan als het contract van zijn overlijdensverzekering afloopt, dan wordt er niets uitbetaald.

De overlijdensverzekering, een vangnet voor nabestaanden

Bijna 10% van de Belgen sterft vóór de pensioengerechtigde leeftijd. Dit cijfer benadrukt dat het belangrijk is om rekening te houden met het onvoorziene. Een overlijdensverzekering is een manier om je nabestaanden te beschermen tegen de onzekerheden van het leven. Wanneer één inkomen van een gezin wegvalt, blijft vaak 75% van de uitgaven doorlopen.

Een overlijdensverzekering is in de eerste plaats een vorm van levensverzekering, maar beperkter. Als de verzekerde niet overlijdt gedurende de contractperiode, wordt er geen bedrag uitgekeerd. Dit is een belangrijk verschil met de uitvaartverzekering.

VERLIES VAN INKOMEN VERZEKEREN. De bestemming van het kapitaal is ook verschillend. Bij overlijden helpt het de inkomensverliezen te compenseren en financiële lasten zoals huur, studiekosten van kinderen of successierechten te dekken. Het meest bekende voorbeeld van een overlijdensverzekering is de schuldsaldoverzekering onder tak 21 bij een hypothecaire lening.

VOOR WELK BEDRAG VERZEKEREN EN HOEVEEL PREMIE? Om dit vast te stellen integreren verzekeraars drie gegevens in hun formules: je toekomstige inkomen (netto maandsalaris x 12 maanden x het aantal te beschermen jaren), de kosten verbonden aan je overlijden (uitvaart + successierechten) en het extra kapitaal dat je wil nalaten aan je nabestaanden. De premie hangt af van verschillende factoren, zoals het verzekerde kapitaal en de gezondheidstoestand van de verzekerde (beoordeeld via een vragenlijst of medisch onderzoek). We maakten een simulatie voor een 60-jarige aan een verzekerd bedrag van 50.000 euro. De premie voor niet-rokers bedraagt dan 140 euro per maand over een periode van tien jaar.

WAT IS HET VERSCHIL MET EEN LEVENSVERZEKERING? “Overlijdensverzekeringen zijn levensverzekeringen, maar niet alle levensverzekeringen zijn overlijdensverzekeringen”, zo zeggen de makelaars. Een levensverzekering beperkt zich niet alleen tot bescherming bij overlijden, maar kan ook dienen als beleggingsinstrument, zoals het geval is bij contracten van tak 21 en 23. Die stellen je in staat om een kapitaal te doen aangroeien tot een bepaalde einddatum, met een (potentiële) winst.

Een overlijdensverzekering daarentegen genereert, in tegenstelling tot spaar- of beleggingsverzekeringen, geen enkel rendement.

Weet ook dat de levensverzekering of groepsverzekering die door je werkgever wordt afgesloten, vaak ook een aanvullende overlijdensdekking bevat. Overlijd je dan vóór de vervaldatum van het contract, dan gaat dit kapitaal naar je aangewezen begunstigden. ●

Fout opgemerkt of meer nieuws? Meld het hier