Wat kost vroeger stoppen met werken?

De wettelijke pensioenleeftijd is vandaag 65 jaar. Als je genoeg jaren én genoeg loopbaanjaren op de teller hebt staan, mag je vroeger stoppen. Maar vroeger stoppen heeft ook een prijs. Welke?

Vandaag kan je met wettelijk pensioen als je 65 jaar bent. Het maakt daarbij niet uit hoeveel jaren je gewerkt hebt. In 2025 wordt de wettelijke pensioenleeftijd opgetrokken naar 66 jaar en in 2030 naar 67 jaar. Wil je vroeger stoppen, dan wordt er niet enkel naar je leeftijd gekeken, maar ook naar het aantal jaren dat je gewerkt hebt. Als werknemer telt een jaar mee als je minstens 1/3 van een voltijds arbeidsregime gewerkt hebt (jaren van minstens 104 gewerkte of gelijkgestelde dagen). Je kan stoppen op:

• 63 jaar als je 42 loopbaanjaren hebt;

• 62 jaar als je 43 loopbaanjaren hebt;

• 61 jaar als je 43 loopbaanjaren hebt;

• 60 jaar als je 44 loopbaanjaren hebt.

Natuurlijk kan je vervroegd stoppen met werken als je niet aan beide voorwaarden voldoet, maar dan zal je geen pensioen krijgen en moet je met je eigen spaargeld de periode tot de wettelijke pensioenleeftijd overbruggen.

Gevolg 1: Minder wettelijk pensioen

Voldoe je wél aan de leeftijds- én loopbaanvoorwaarde, dan kan je stoppen voor je 65ste en krijg je een pensioen uitbetaald. Let wel, de pensioenberekening gaat uit van een loopbaan van 45 jaar. Dat is nog altijd zo, ook al kan je je pensioenbedrag verhogen door langer dan 45 jaar te werken (zie de pensioenvraag op p. 70). Ook de verhoging van de wettelijke pensioenleeftijd zal niets veranderen aan de berekening in 45sten.

Je pensioenopbrengst is een optelling van wat elk gewerkt jaar je oplevert aan pensioen. Voor elk jaar wordt je werkelijke, fictieve of forfaitaire loon (begrensd tot een plafond voor het loon waarop RSZ wordt geheven) geherwaardeerd, gedeeld door 45 en vermenigvuldigd met 60%.

Elk jaar telt dus voor 1/45ste. Ben je begonnen op je 21ste en stop je op je 63ste? Dan heb je 42 jaar gewerkt en kom je aan 42/45ste. Dat zal in 2025 nog altijd zo zijn. Als je dan stopt op 63 jaar, stop je geen twee, maar drie jaar vroeger dan de wettelijke pensioenleeftijd, die dan 66 jaar is. Maar voor de berekening van je vervroegd pensioen maakt dat geen verschil.

Als je twee jaar vroeger stopt zal het bedrag dat je per maand verliest niet enorm zijn (enkele tientallen euro’s). Je moet er natuurlijk rekening mee houden dat dit zo blijft voor de rest van je pensioen. Leef je lang, dan kan dit toch tot een behoorlijke som oplopen.

Gevolg 2: Geen of lagere pensioenbonus

Sinds dit jaar speelt er nog een ander element mee dat je beslissing om al of niet te stoppen op de vroegst mogelijke datum kan beïnvloeden. Je kan opnieuw een pensioenbonus opbouwen. Dat kan vanaf juli 2024 en zal gelden voor pensioenen die ten vroegste worden uitbetaald in 2025. Je kan de pensioenbonus opbouwen als je verder werkt vanaf je vroegst mogelijke pensioendatum (zie mypension.be) en je kan hem maximum 3 jaar opbouwen. Je moet niet noodzakelijk verder werken tot je wettelijke datum. Stel dat je zou kunnen stoppen op je 63ste na 42 loopbaanjaren en je werkt één jaar langer, dan krijg je 3.927,51 euro als je voltijds werkt. Het tweede jaar levert je 7.855,02 euro op. Het derde jaar 11.782,53 euro. Drie jaar langer werken levert in totaal 23.565,06 euro op.

Maak een simulatie op mypension.be

Denk je eraan om te stoppen met werken voor je wettelijke pensioendatum? Ga dan eens naar mypension.be. Klik op ‘Mijn pensioen plannen’. Daar zie je het bruto-en nettobedrag van je pensioen als je stopt op de wettelijke datum én op je vroegst mogelijke datum, ten minste als je voldoet aan de voorwaarden voor een vervroegd pensioen. Is dat niet zo, dan zal je maar één datum zien, enkel je wettelijke pensioendatum.

Wie met vervroegd pensioen kan, kan ook een andere datum toevoegen, die zich situeert tussen je vroegst mogelijke datum en je wettelijke datum. Zo kan je telkens zien welk verschil in pensioenbedrag dit zou geven.

Vanaf midden 2025 zal een simulatie van het bonusbedrag beschikbaar zijn.

Via mypension.be kan je geen simulatie maken van de impact op je aanvullend pensioen als je stopt voor je wettelijke pensioendatum. Maar stel dat je je aanvraag voor je vervroegd pensioen zou doen, dan zal je een waarschuwing krijgen dat ook je aanvullend pensioen uitbetaald zal worden (je kan dat bedrag niet laten staan) en dat dit gevolgen heeft voor het belastingtarief dat je op dat aanvullend pensioen betaalt.

Gevolg 3: Minder aanvullend pensioen

Ga je (vervroegd) met pensioen, dan wordt ook je aanvullend pensioen uitbetaald. Je kan dit bedrag niet ‘laten staan’ (zoals je dat wel kan doen met het kapitaal van je pensioensparen via de bank of verzekeraar). Dat betekent dus dat het bedrag dat je bijeen spaart in je groepsverzekering of pensioenplan lager zal liggen dan wanneer je zou werken tot je wettelijke pensioenleeftijd. Wil je weten hoeveel je exact zal verliezen, dan kan je vragen aan je verzekeraar om een simulatie te maken.

We lieten er een maken door AG Insurance. We nemen het voorbeeld van iemand die werkt vanaf zijn 21 tot 66 jaar (volledige carrière van 45 jaar en wettelijke pensioenleeftijd vanaf 2025). Hij heeft een bruto maandloon van 3.800 euro (*), een premie groepsverzekering van 3,70% op zijn maandelijks loon (**) en een kapitalisatie aan 1,75% (***). Op 63 jaar heeft hij 42 jaar carrière en kan hij op vervroegd pensioen gaan.

• Als hij dat vervroegd pensioen neemt op de vroegst mogelijke leeftijd van 63 jaar ontvangt hij 171.324 euro bruto of 134.857 euro netto kapitaal (waaronder 16,66% belasting gezien vervroegde pensionering).

• Als hij zijn vervroegd pensioen neemt op 65 jaar ontvangt hij 187.264 euro bruto of 147.404 euro netto kapitaal (waaronder 16,66% belasting gezien vervroegde pensionering).

• Als hij zijn wettelijk pensioen neemt op 66 jaar ontvangt hij 195.629 euro bruto of 166.128 euro netto kapitaal (waaronder 10,09% belasting omdat hij werkt tot de wettelijke pensioendatum).

Het verschil tussen stoppen op de vroegst mogelijke datum en stoppen op de wettelijke pensioenleeftijd bedraagt in dit voorbeeld 31.271 euro netto.

Vraag aan je verzekeraar om een simulatie te maken als je vervroegd op pensioen wil gaan.

Gevolg 4: Meer belasting op je aanvullend pensioen

Vroeger stoppen heeft niet enkel impact op het bedrag dat je bijeen spaart, maar ook op de belastingen op het kapitaal van je groepsverzekering. Die verschillende belastingtarieven zitten al vervat in de simulatie hierboven.

Kies je voor een uitkering in kapitaal (om fiscale redenen wordt meestal voor kapitaal en niet voor rente gekozen), dan verschilt de belasting naargelang het moment waarop je kapitaal wordt uitgekeerd. Heb je op dat moment 45 jaar gewerkt of ben je 65 jaar, dan geldt een verminderd tarief op het stuk opgebouwd met werkgeversbijdragen als je de laatste drie jaar effectief gewerkt hebt. Je betaalt dan 10,09% op het stuk opgebouwd met werkgeversbijdragen in plaats van 16,66%. Voor het stuk van het kapitaal opgebouwd met je eigen bijdragen maakt het niet uit wanneer je stopt met werken. Je betaalt 10,09 % op de som verkregen op basis van de bijdragen die je vanaf 1993 hebt gestort en 16,66 % op het deel opgebouwd met de bijdragen die van daarvóór dateren.

Wat wordt beschouwd als ‘effectief werken’? Je moet de laatste drie jaar niet noodzakelijk voltijds gewerkt hebben. Verder worden een aantal periodes gelijkgesteld met ‘effectief werken’. Bijvoorbeeld: de periode SWT (werkloosheid met bedrijfstoeslag – het vroegere brugpensioen) als je nog beschikbaar bent voor de arbeidsmarkt (ben je vrijgesteld om beschikbaar te zijn voor de arbeidsmarkt, dan zal de periode niet meetellen). Periodes van voltijds tijdskrediet worden (onder meer) niet gelijkgesteld.

Gevolg 5: Geen aanvullende voordelen meer

Je verloningspakket is mogelijk veel ruimer dan je brutoloon. “Denk zeker ook aan de aanvullende voordelen/verzekeringen die je verliest wanneer je op pensioen gaat”, waarschuwen Yves Stox en Jonas Verplanken van Partena Professional. “De meeste werknemers zijn via hun werkgever aangesloten bij een collectieve polis hospitalisatieverzekering. Stop je vroeger met werken, dan stopt ook je hospitalisatieverzekering via je werkgever op een vroeger moment. Je bent niet verplicht om na je pensioen zelf een hospitalisatieverzekering te nemen bovenop de dekking van je ziekenfonds, maar het is wel aangeraden. In elk geval heb je het recht om de collectieve polis verder te zetten op individuele basis, maar je betaalt wel het tarief voor jouw leeftijd en dat kan duur uitvallen! Je doet er dan ook goed aan om je te informeren wat een hospitalisatieverzekering zou kosten bij een andere verzekeraar of bij je ziekenfonds.”

“Misschien had je een wachtpolis afgesloten. Dat betekent dat je vanaf een bepaald moment een extra bijdrage betaalt en zo je leeftijd ‘vastklikt’. Als je dan de collectieve verzekering niet verderzet ben je het geld van je ‘voorfinanciering’ kwijt. Een hospitalisatieverzekering dekt niet alle gezondheidskosten. Heel wat werkgevers voorzien ook een verzekering ambulante zorgen voor de terugbetaling van de courante medische zorgen.”

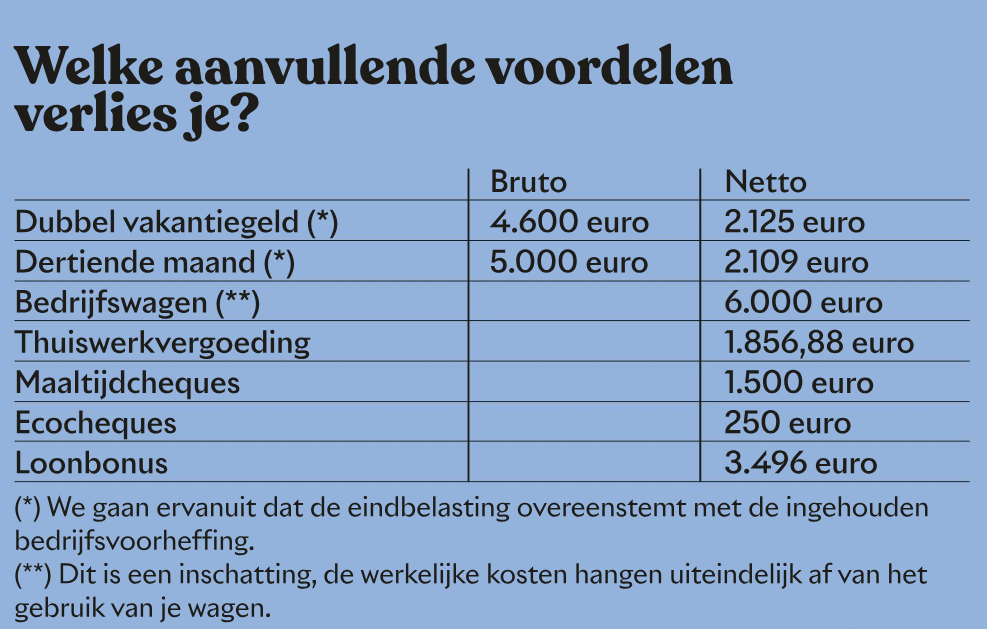

“Ook je andere aanvullende voordelen zal je dan op een vroeger moment verliezen, waardoor je al eerder een aantal extra kosten zult hebben”, gaan Stox en Verplanken verder. “De exacte kostprijs hangt af van je verloningpakket en natuurlijk ook van de privékeuzes die je maakt.”

“Je verliest het dubbel vakantiegeld en de eindejaarspremie. Had je een salariswagen, dan zal je op een vroeger moment dit voordeel verliezen en privé voor je vervoer moeten zorgen.”

“Denken we verder ook aan maaltijdcheques die je kan krijgen voor elke gewerkte dag. Een deel van die cheque betaal je zelf, je werkgever betaalt maximaal 6,91 euro. Eventueel verlies je ook ecocheques (maximaal 250 euro per jaar). Verder krijg je misschien een thuiswerkvergoeding (maximaal 154,74 euro per maand). Ook al stop je met werken, je hebt nog wel altijd kantoormateriaal, internet …”

“Heel wat werkgevers kennen een loonbonus of cao 90 toe. De werkgever kan zo een systeem invoeren als vorm van collectieve beloning. De groep werknemers die de vooropgestelde doelstellingen haalt, ontvangt jaarlijks tot maximum 3.496 euro netto per jaar.”

Werkgevers bieden ook vaak een laptop, gsm, smartphone, internet- en telefonieabonnement aan. Het zijn werkinstrumenten, maar je kan ze ook privé gebruiken. Dat voordeel verlies je bij een pensionering. Hoeveel budget je moet voorzien hangt in de eerste plaats af van je eigen noden en keuzes.

In de tabel hierboven zetten Yves Stox en Jonas Verplanken al deze aanvullende voordelen op een rijtje en maken een simulatie, waarbij ze uitgaan van een bediende die voltijds werkt en 5.000 euro bruto per maand verdient.

Gevolg 6: Minder (of niet meer) sparen

Je krijgt geen loon meer, maar een vervangingsinkomen. Dat betekent voor iedereen een verschil in inkomen, maar uiteraard is dit verschil voor de ene veel groter dan voor de andere. Sowieso zal je minder of niet meer kunnen sparen. Wie twee jaar vroeger stopt, zal dan ook twee jaar minder reserves aan de kant kunnen zetten én bovendien sneller aan zijn spaargeld zitten en dus ‘ontsparen’. Op het vlak van sparen heeft vroeger stoppen dan ook een dubbel effect.

Fout opgemerkt of meer nieuws? Meld het hier